Как выстроить финансовую структуру компании и подготовиться к автоматизации бизнес-процессов

Иногда на предприятиях остро ощущается потребность в упорядочении управленческих процессов, формировании системы планирования и отслеживания результатов. Тогда не обойтись без системы управленческого учета и бюджетирования. Поскольку ее основой является финансовая структура, далее поговорим именно о том, как выстроить финансовую структуру компании.

Что собой представляет финансовая структура компании?

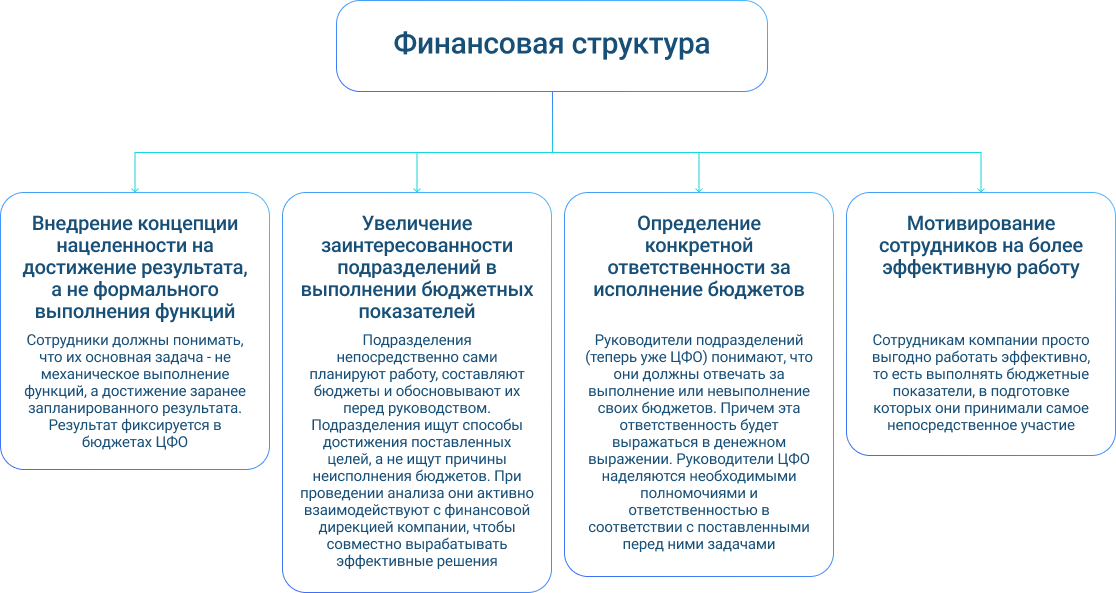

Финансовой структурой называют иерархическую систему центров финансовой ответственности. Такой подход к работе предприятия позволяет создать жесткий порядок получения финансовых результатов и разделения ответственности за определенные итоги работы.

Благодаря структуризации становятся возможны ведение внутренней учетной политики, отслеживание движения ресурсов в пределах фирмы, оценка эффективности бизнеса, а также его элементов. Говоря проще, финансовая структура дает руководству возможность понимать, с кого и за какие процессы спрашивать, позволяет контролировать работу отделов. Также этот метод работы необходим, чтобы эффективно мотивировать персонал.

Обычно говорят о пяти типах ЦФО, это центры:

- инвестиций

- прибыли

- маржинального дохода

- дохода

- затрат

Помимо них, стоит отдельно сказать о:

- венчурном центре;

- центре финансового учета (маржинальной прибыли, доходов/затрат).

Центр инвестиций. Речь идет о структурном подразделении, распоряжающимся внеоборотными активами, то есть осуществляющем инвестиции и дезинвестиции. Помимо этого, данный центр отвечает за ROI (размер отдачи от вложенных средств).

Пример. Управляющая компания в группе компаний/собрание учредителей предприятия, не относящегося к группе компаний, могут инвестировать средства в разные сферы. Также у них есть возможность производить дезинвестиции, то есть ликвидировать имеющиеся сферы ведения бизнеса организации.

Центр прибыли. Он несет ответственность за объем прибыли, получаемой в процессе его работы. Иными словами, речь идет о разнице между выручкой и общими затратами.

Пример. Предприятие входит в группу компаний/совет директоров независимого предприятия. Оно может вести деятельность, вносить изменения в направления своей работы, не превышая установленные границы. Однако оно лишено возможности вкладывать существенные суммы в какие-либо сферы деятельности организации или отказываться от них.

Центр маржинального дохода. От него зависит маржинальный доход, то есть разница между выручкой и прямыми затратами.

Пример. Департамент, отдел продаж предприятия, розничная сеть, пр., то есть те, кто занимаются реализацией товара. Они могут воздействовать на цены, используемые способы продвижения, затраты на реализацию товара.

Центр дохода. Данный центр отвечает за средства, которые фирма получает от его работы.

Пример. Департамент/отдел продаж предприятия, розничная сеть, фирменный магазин, которые продают выпускаемые фирмой товары по заранее установленным ценам, не могут изменять затраты на реализацию.

Центр затрат. Этот отдел несет ответственность исключительно за расходы.

Пример. Речь идет о большей части функциональных подразделений, таких как цеха, вспомогательные производства, службы, администрация, чья работа невозможна без расходования средств. Вполне логично, что все они могут определять объемы затрат.

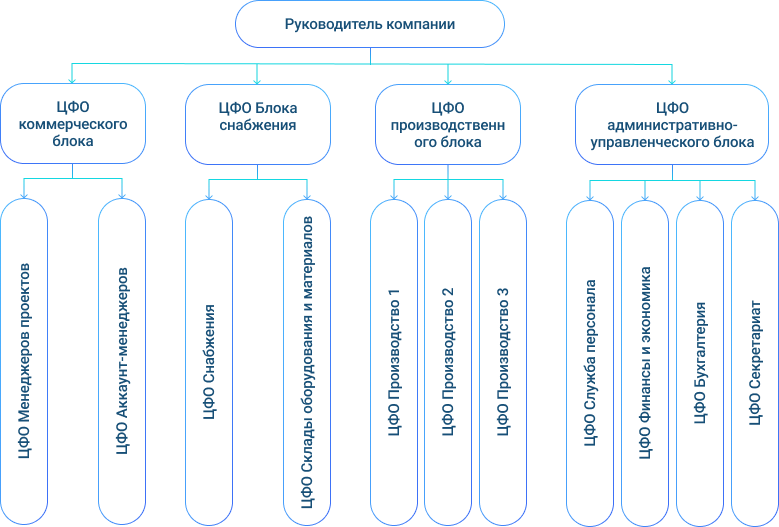

После того как удалось выстроить финансовую структуру компании, формируется иерархия ЦФО. Ее возглавляет управляющий холдинга, он отвечает за прибыльное ведение бизнеса перед владельцами (учредителями, вкладчиками). За ним идут несколько функциональных и/или штабных подразделений, тоже являющихся ЦФО, их также можно выстроить из секций, подсекций либо они могут быть представлены отдельными сотрудниками.

Венчурный центр. Он считается центром затрат, пока не достигнут заданный уровень доходности, далее он становится центром инвестиций либо прибыли.

Пример. Подразделение предприятия развивает новое направление, поэтому ему выделяют целевые средства, и оно может определять уровень затрат в своей сфере.

Центр финансового учета (ЦФУ). Он фиксирует установленные сверху показатели доходов и/или расходов, при этом не несет ответственности за их размеры.

Пример. К ЦФУ относятся бухгалтерия, конструкторы, технологи, которые не имеют права определять уровень затрат на свою деятельность.

Назовем ключевые отличия финансовой и организационной структур:

-

Основой построения первого типа структуры являются экономические, финансовые отношения между ЦФО. Тогда как для организационной структуры эту роль играет функциональная специализация подразделений компании. Так, центр затрат отвечает за издержки определенного вида, а в подразделении организационной структуры группируются функции, работа с которыми невозможна без некоторого набора профессиональных компетенций.

-

Финансовая структура представляет собой иерархию ответственности за достигаемые результаты, связанные с деньгами. Организационную структуру удается выстроить за счет иерархии подчиненности.

-

Если нужно выстроить организационную структуру, нередко допускаются компромиссы, сильно воздействие личностных факторов. В случае с финансовой системой учитываются исключительно требования бизнеса.

Все перечисленные особенности приводят к тому, что названные структуры оказываются разными в одной организации. Наличие серьезного расхождения вызывает немалые проблемы в области управления.

С чего начать выстраивание финансовой структуры компании

Благодаря данной логике не образуется двоевластие, то есть ситуация, в которой функциональное управление осуществляется через организационную структуру, а финансовое – через финансовую. Такого результата достигают при помощи совмещения функциональной и финансовой ответственности в лице руководителя ЦФО, образованного из подразделения либо их группы.

Но стоит отметить, что и этот подход может не дать необходимого эффекта, так как роль источника прибыли играет не организационная структура, а конкретный бизнес.

Главным критерием выделения бизнеса (бизнес-направления, процесса) является продукт, то есть способность адекватно отвечать на запрос клиентов. Обязательным требованием к бизнес-процессу считается наличие полного цикла производства: от налаженных взаимоотношений с внешней средой для инициирования изготовления товара до его передачи клиенту.

Поэтому если требуется выстроить систему бюджетного управления, лучше выбрать процессный подход к структуризации работы организации. Дело в том, что его основная идея состоит в описании взаимодействия процессов и потоков для получения необходимого итога.

Согласно идеологии процессного подхода, работа компании – это система взаимосвязанных процессов, входы и выходы которых представляют собой не что иное как финансовые, материальные, информационные, людские потоки. Процессы можно выстроить и в дальнейшем управлять, и одна из их основных черт – это необходимость в материальных и человеческих ресурсах.

Результаты функционирования процессов обязательно планируются, контролируются. Поэтому ответственность за получение и передачу результата должна возлагаться на определенного человека/группу людей.

Процессы при необходимости делятся на подпроцессы, согласно принципу декомпозиции бюджетов. Глубокая детализация подразумевает выход на уровень статей бюджетов, то есть элементарных операций, влияющих на итоги работы компании.

Если выстроить все именно таким образом, финансовая и бюджетная структура смогут в полной мере подходить под логику бизнес-процессов организации.

Если в компании существует не менее двух направлений деятельности, которые являются отдельным бизнесом, может получиться, что организационная структура не поддерживает данное разделение. Иными словами, одно структурное подразделение работает на все бизнесы компании, или подразделения одного бизнес-процесса (в рамках единого производственного цикла) относятся к различным вертикалям управленческой структуры и сгруппированы по функциональной принадлежности (производство, сбыт, пр.).

Подчеркнем, что критично важно не допускать серьезных отличий в организационной и финансовой структурах компании. Представим, что первая не соответствует бизнес-процессам, в этом случае все остальные структуры тоже не смогут им соответствовать.

Поэтому начните с того, что определите модель бизнесов предприятия, далее проанализируйте организационную структуру, чтобы понять, соответствует ли она модели бизнесов. Если анализ не покажет несоответствия, вам нужно придерживаться такой последовательности действий:

Но стоит отметить, что и этот подход может не дать необходимого эффекта, так как роль источника прибыли играет не организационная структура, а конкретный бизнес.

Главным критерием выделения бизнеса (бизнес-направления, процесса) является продукт, то есть способность адекватно отвечать на запрос клиентов. Обязательным требованием к бизнес-процессу считается наличие полного цикла производства: от налаженных взаимоотношений с внешней средой для инициирования изготовления товара до его передачи клиенту.

Поэтому если требуется выстроить систему бюджетного управления, лучше выбрать процессный подход к структуризации работы организации. Дело в том, что его основная идея состоит в описании взаимодействия процессов и потоков для получения необходимого итога.

Согласно идеологии процессного подхода, работа компании – это система взаимосвязанных процессов, входы и выходы которых представляют собой не что иное как финансовые, материальные, информационные, людские потоки. Процессы можно выстроить и в дальнейшем управлять, и одна из их основных черт – это необходимость в материальных и человеческих ресурсах.

Результаты функционирования процессов обязательно планируются, контролируются. Поэтому ответственность за получение и передачу результата должна возлагаться на определенного человека/группу людей.

Процессы при необходимости делятся на подпроцессы, согласно принципу декомпозиции бюджетов. Глубокая детализация подразумевает выход на уровень статей бюджетов, то есть элементарных операций, влияющих на итоги работы компании.

Если выстроить все именно таким образом, финансовая и бюджетная структура смогут в полной мере подходить под логику бизнес-процессов организации.

Если в компании существует не менее двух направлений деятельности, которые являются отдельным бизнесом, может получиться, что организационная структура не поддерживает данное разделение. Иными словами, одно структурное подразделение работает на все бизнесы компании, или подразделения одного бизнес-процесса (в рамках единого производственного цикла) относятся к различным вертикалям управленческой структуры и сгруппированы по функциональной принадлежности (производство, сбыт, пр.).

Подчеркнем, что критично важно не допускать серьезных отличий в организационной и финансовой структурах компании. Представим, что первая не соответствует бизнес-процессам, в этом случае все остальные структуры тоже не смогут им соответствовать.

Поэтому начните с того, что определите модель бизнесов предприятия, далее проанализируйте организационную структуру, чтобы понять, соответствует ли она модели бизнесов. Если анализ не покажет несоответствия, вам нужно придерживаться такой последовательности действий:

- Спроектировать наиболее подходящую в вашем случае финансовую структуру, опираясь на выделяемые бизнес-процессы.

- Разработать бюджетную структуру при помощи анализа подпроцессов в финансовой системе.

- Выработать рекомендации по приведению организационной структуры в соответствие с бизнес-процессами.

- Спроектировать финансовую структуру на основе организационной.

- Подготовить бюджетную структуру на основе анализа подпроцессов в финансовой.

Принципы формирования ЦФО как основы финансовой структуры компании

Выстроить ЦФО можно на базе нескольких принципов, а именно по:

-

видам деятельности/бизнесам;

-

процессам/функциям;

-

группам продуктов/услуг;

-

группам покупателей;

-

каналам сбыта;

-

регионам.

Формирование ЦФО по видам деятельности. Когда бизнес компании идет сразу по нескольким направлениям, каждая бизнес-единица («дивизион») рассматривается как ЦФО со статусом центра прибыли или центра инвестиций. И это вполне логично, поскольку у каждого бизнеса есть свои клиенты, поставщики, конкуренты, а также предложения, структура доходов и расходов и возможность распоряжаться своими ресурсами.

Поэтому его можно назвать ЦФО, который, по меньшей мере, отвечает за валовую прибыль от своего направления деятельности. Если говорить о максимальных полномочиях, то бизнес может получить возможность принимать инвестиционные решения. В этом случае он превращается в центр инвестиций.

Допустим, в компании торговые, производственные, логистические и монтажные подразделения через какое-то время отделились от материнской компании и превратились в независимые бизнес-единицы. Они сотрудничают друг с другом, но самостоятельно действуют на рынке. В такой ситуации удалось выстроить множественную бизнес-модель с четырьмя бизнес-единицами: торговый дом, производство, логистика и монтаж.

Если все обеспечивающие процессы (финансы, персонал, пр.) со своими накладными расходами остались на уровне управляющей компании, то каждая бизнес-единица станет центром прибыли, то есть будет отвечать за валовую прибыль от своей деятельности. А это выручка минус все прямые затраты.

Формирование ЦФО по процессам. В пределах одной бизнес-единицы ЦФО могут выделяться по типам бизнес-процессов, которые за ними закреплены. Что это значит? Фактически, систему удалось выстроить так, что за исполнение определенных процессов отвечают административные подразделения, такие как отдел маркетинга, логистики, служба персонала, пр. Исходя из этого принципа, все подразделения могут быть наделены статусом ЦФО: отдел продаж становится ЦФО «Продажи», производственный департамент – ЦФО «Производство».

Но этого не произойдет, если у отдела отсутствуют полномочия или возможности влиять на получаемый объем средств от собственной работы. Тогда его называют ЦФУ. Обычно именно так определяют ЦФО и ЦФУ, копируя финансовую структуру с административной. Но это большая ошибка, если вы думаете о том, как выстроить финансовую структуру компании. Есть и иные принципы выделения ЦФО, а финансовая структура может быть не такой простой, как административная.

Как тогда выстроить финансовую структуру компании, не допустив промаха?

Формирование ЦФО по продуктам. В рамках бизнес-модели предприятия может одновременно идти работа по нескольким направлениям, тогда каждое из них играет роль центра дохода или центра маржинальной прибыли. Например, компания предлагает следующие продукты: «Сантехническое оборудование», «Инженерное оборудование», «Монтажные услуги». Каждый из них можно считать центром дохода или прибыли и вести отдельный учет выручки или маржинальной прибыли.

Последняя представляет собой выручку от продажи данного продукта за вычетом прямых переменных затрат на его закупку или производство. В итоге становится сложнее управленческий учет, а чтобы грамотно выстроить административное устройство фирмы, нужно предусмотреть отдельных людей, который бы несли ответственность за выручку или маржинальную прибыль от продуктов. Иначе ЦФО превратится в ЦФУ.

Формирование ЦФО по клиентам. Бизнес-модель компании удалось выстроить так, что здесь обслуживаются сразу несколько групп клиентов – по каждой из них можно сформировать отдельный ЦФО. В финансовой структуре они будут представлять собой центры доходов или центры маржинальной прибыли.

Итак, у определенной компании есть три целевые группы клиентов: строительные компании, бюджетные организации и физические лица. Для каждой нужно выстроить отдельный ЦФО и назначить людей, которые будут отвечать за доходы или маржу от своей группы потребителей. Допустим, в отделах оптовых продаж можно закрепить менеджеров по сбыту за строительными компаниями и бюджетными организациями. Тогда как за взаимодействие с частными лицами пусть отвечает розничный отдел, то есть открытый на территории компании магазинчик.

Формирование ЦФО по каналам сбыта. Этот способ образования ЦФО может стать ответом на вопрос о том, как выстроить финансовую структуру компании, если административная предполагает наличие подразделений или лиц, работающих с каналами сбыта. Тогда, с финансовой точки зрения, они будут выступать в роли центров доходов/маржинальной прибыли.

Например, бизнес-модель компании предполагает пять каналов сбыта: прямые оптовые продажи в офисе, прямые оптовые продажи на выставке, тендерные торги, розничные сети и аналогичные продажи на территории офиса. Система выстроена так, что за первые четыре канала отвечают такие подразделения, как отдел городских продаж и отдел региональных продаж, а за розничные продажи из офиса – розничный отдел. Все их можно рассматривать как ЦФО, несущие ответственность за свои каналы сбыта.

Формирование ЦФО по регионам. Вполне логично, что можно выстроить отдельные ЦФО в соответствии с регионами, на территории которых идет деятельность компании. Если у организации несколько филиалов в других городах (странах), каждый их них – это центр прибыли. Если же таковых нет, можно выделить подразделение для регионов. Это могут быть отдел городских продаж и отдел региональных продаж, каждый из которых будут считаться центром доходов. Внутри этих подразделений могут выделяться свои ЦФО, работающие с продажами в разных районах города или областях.

Как вы поняли, существует множество ответов на вопрос о том, как выстроить финансовую структуру компании, и вариантов формирования ЦФО. Причем деление ЦФО может происходить как по отдельным признакам, так и по их сочетаниям. Допустим, продукты-клиенты, продукты-регионы, продукты-каналы сбыта, клиенты-регионы, пр. На их пересечении могут появляться не такие большие ЦФО, входящие в состав более серьезных по размерам, – тогда можно говорить о матричных финансовых структурах.

Этот подход имеет право на существование, поскольку он позволяет отслеживать финансовые показатели по разным «проекциям» бизнес-модели и находить слабые места и драйверы успеха предприятия. Но не стоит пытаться выстроить слишком много мелких ЦФО и чрезмерно детализировать строение фирмы, поскольку это вызовет усложнение управленческого учета и в результате станет невыполнимой для компании задачей.

С помощью каких инструментов автоматизировать финансовой структуры компании

Финансы предприятия включают в себя прибыль, доходы и расходы, чистый денежный поток, циркулирующий внутри и вне предприятия. Чтобы обеспечить развитие и рост бизнеса, важно с максимальной эффективностью применять денежные потоки. За счет грамотного управления средствами удастся повысить прибыль организации, вот почему нужно подходить как можно более ответственно к вопросу автоматизации работы.

Чтобы оптимизировать работу в сфере финансов, компания должна автоматизировать свою финансовую деятельность. За счет этого ускоряется и становится более эффективной работа предприятия. Чтобы добиться таких результатов проводят автоматизацию финансового учета, анализа и планирования. То есть применяют весь комплекс мер, базирующихся на экономико-математических методах и показателях эффективности.

Программы по автоматизации финансовой деятельности позволяют проводить систематизацию, оформление, сбор, обработку и анализ финансовых сведений. Подобная программа автоматически учитывает любые притоки средств, которые формируют доход предприятия. В соответствии с вашими настройками, программа будет выделять некоторую сумму из дохода на запланированные расходы и выводить прибыль предприятия.

Благодаря внедрению автоматизации сотрудникам не придется выполнять рутинную работу. А значит, снизятся административные расходы, кроме того, это положительно скажется на эффективности деятельности каждого специалиста и принятии им управленческих решений.

Если правильно подобрать и выстроить работу программы, автоматически будут производиться расчет оплат с поставщиками и подрядчиками, расчет налогов с прибыли и прочих обязательных платежей в бюджет, расчет заработной платы, выплата дивидендов и немало других действий.

Проведя автоматизацию процессов, компания сможет оперативно формировать готовую отчетность для госорганов, учредителей, директоров, финансового отдела и топ-менеджеров. Используя все эти данные, компания получает возможность своевременно прогнозировать планы по развитию бизнеса, вовремя замечать слабые места и оперативно справляться с проблемами.

У вас остались вопросы?

Заполните форму обратной связи и мы свяжемся с вами в ближайшее время!